Платежные системы: какая подойдет вашему бизнесу

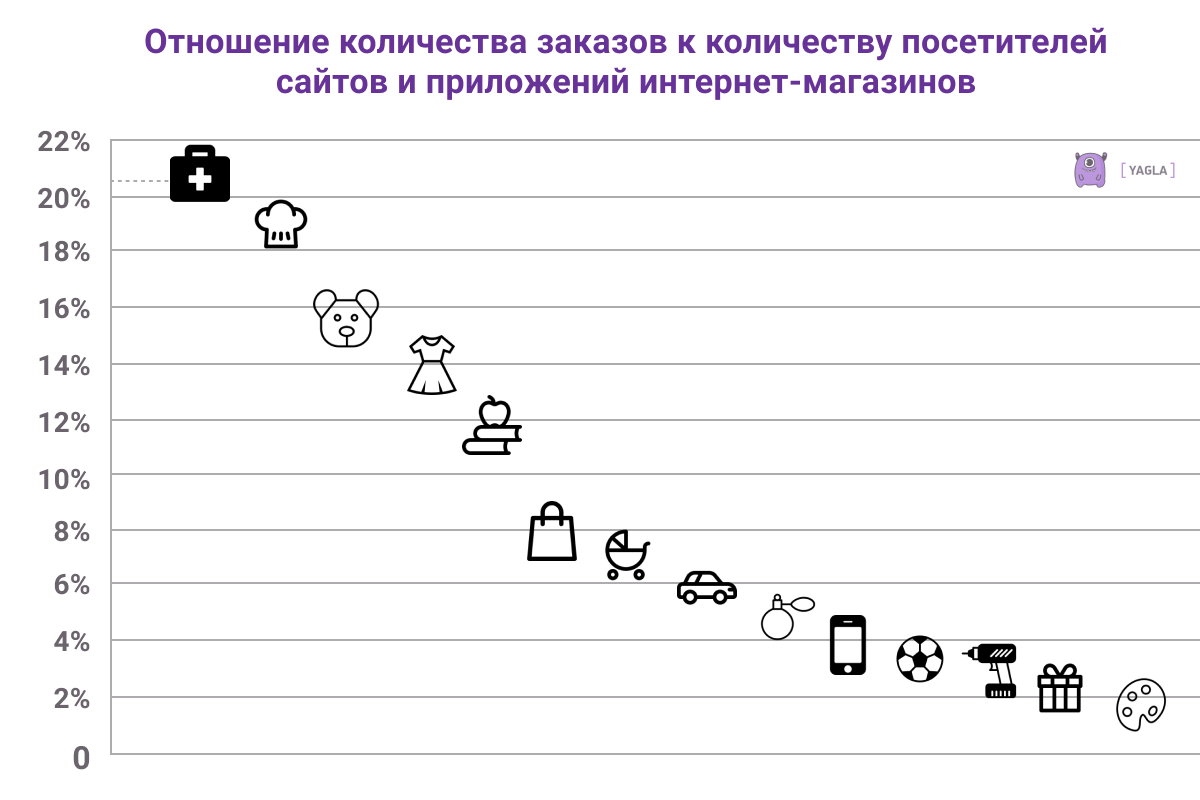

Онлайн-оплата — одна из важных частей воронки продаж в интернете. Все, что в принципе можно купить, люди покупают в сети.

Число пользователей сети, покупающих онлайн, стабильно увеличивается каждый год, а вот средний чек уменьшается. Количество заказов становится больше за счёт роста частоты покупок. Жители России постоянно заказывают товары онлайн, и всё движется к тому, что этот вид торговли станет основным источником продаж.

Задача предпринимателя — позаботиться о сервисе для клиента, сделать покупку на сайте удобной и безопасной. Выбор хорошей системы приема платежей — головная боль для предпринимателей. Как ее выбрать и настроить, чтобы покупатели могли платить из России, СНГ и других стран? А если покупатель привык платить не картой, а электронным кошельком? Как сделать так, чтобы было удобно, надежно и недорого для самой компании?

В этой статье разберём распространенные системы онлайн-платежей, и как выбрать и настроить подходящую именно для вашего бизнеса.

Что такое платежная система

Электронная платежная система (ЭПС) — это сервис для удобных и безопасных расчетов между финансовыми партнерами. Ими могут быть как физические, так и юридические лица. Система — это посредник между тем, кто получает деньги, и тем, кто их переводит. Самих платежных средств множество — электронные деньги, другие платежные единицы, даже криптовалюты.

Как работают платежные системы

Главная функция электронной системы — обеспечить оперативные расчеты между ее участниками. Участниками могут быть физические лица, кредитные организации, представители бизнеса или государства. Новые технологии сокращают время проведения транзакции до долей секунд.

Три главные задачи платежных систем:

- Гарантируют бесперебойную работу системы сервиса.

- Обеспечивают безопасность сделок.

- Страхуют от любых сбоев в финансовых операциях.

При этом важно, что законодательство регулирует всю деятельность платежных систем, то есть все проводимые финансовые операции и принципы функционирования имеют под собой правовую основу.

Стандартная схема работы системы выглядит так:

- Клиент передает свои средства платежной системе.

- Сумма перевода замораживается, фиксируется.

- Система проверяет безопасность проведенной операции, затем завершается транзакция.

- Клиент получает чек по смс или электронной почте и автоматически возвращается на сайт магазина.

Вся процедура занимает 1-2 минуты.

Какие системы платежей бывают

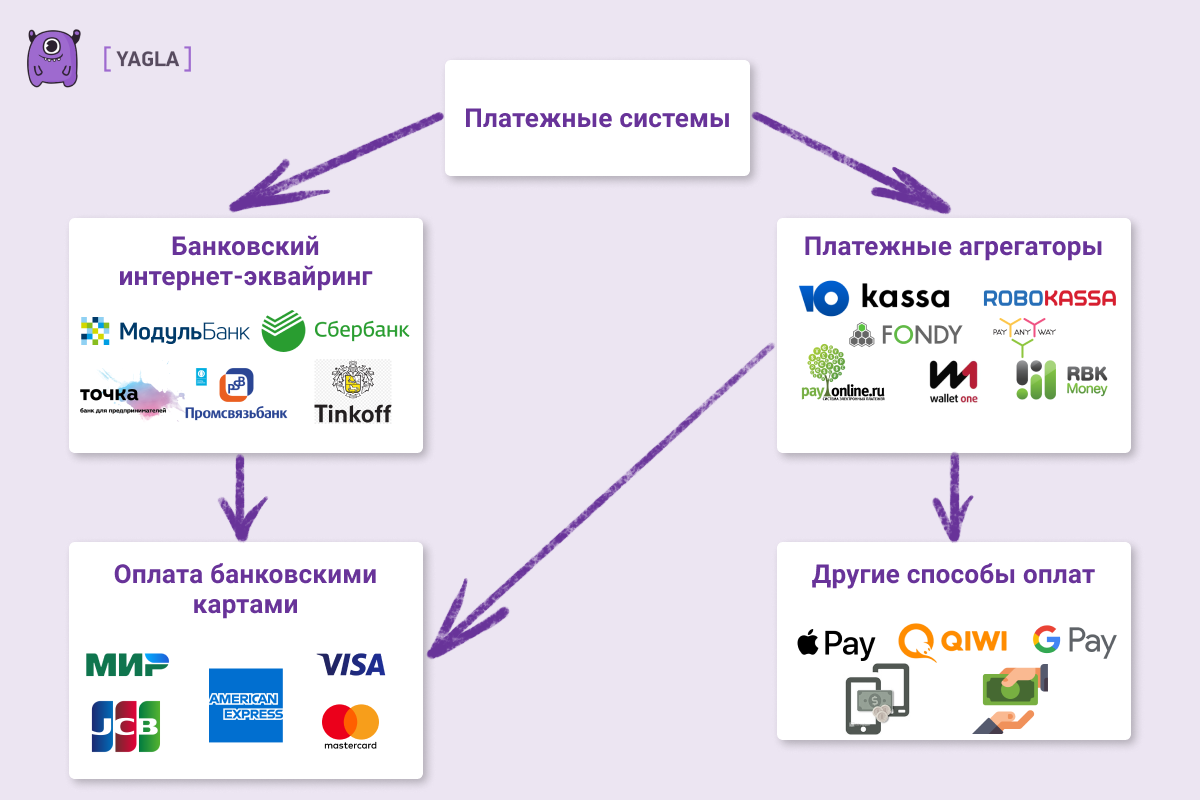

Платёжные системы делятся на банковский интернет-эквайринг и платёжные агрегаторы. Фактически агрегаторы — это посредники между банком и клиентом, но они дают больше способов оплаты.

Интернет-эквайринг банков

Банковский эквайринг чаще всего принимает только оплаты с карт, это бывает неудобно. Во-первых, вы лишаетесь части клиентов, которые привыкли для покупок использовать другие способы: например, электронные кошельки или баланс мобильного телефона. А во-вторых, далеко не каждый человек готов вводить свои реквизиты, особенно когда бренд только выходит на рынок и еще не успел заработать хорошую репутацию на рынке. Однако, если вы знаете, что подавляющая часть ваших клиентов привыкли платить карточкой, а не другими способами, то интернет-эквайринг может подойти — чаще всего он значительно дешевле.

Платёжные агрегаторы

Платёжные агрегаторы — это более универсальное решение, чем банковский эквайринг, потому что в отличие от него агрегаторы дают разнообразие способов платежей. Помимо банковских карт это могут быть электронные деньги, средства со счёта мобильного телефона, платёжные системы ApplePay, GooglePay, PayPal. Некоторые даже позволяют заплатить за товар в криптовалюте.

«У нас в бизнесе на такие способы оплаты приходится до 10% оборота сервиса. На этапе становления бренда и завоевания лояльности клиентов мы получали следующее соотношение: 75% — банковскими карточками, 25% — другими способами. Какую платежную систему выбрать — зависит от того, как и чем привыкли расплачиваться ваши покупатели»основатель HR стартапа MyResume Борис Сысоев

Сравним преимущества и недостатки обеих систем в таблице.

Чем агрегатор платежей отличается от банковского интернет-эквайринга?

| Преимущества | Недостатки | Кому подходит | |

| Интернет-эквайринг банков | Сравнительно низкая комиссия (до 4%)Комплексное обслуживание: онлайн-бухгалтерия и расчётный счётБыстрое зачисление денег на расчётный счёт | Принимает только банковские карты | Для бизнеса, где достаточно принимать только карты |

| Платежные агрегаторы | Доступно большее число методов (например, электронные кошельки)Подключается быстрее, чем эквайринг | Комиссия выше — до 10%Жёсткая привязка определённого банка | Для тех, кому важно предоставить клиенту как можно больше различных способов |

з всего списка видов оплат агрегаторов, больше всего популярны у покупателей ApplePay и GooglePay. Последние два можно считать обязательными, но процедура непростая, потому что просто так включить настройку в агрегаторе почти никогда нельзя.

Чтобы подключить ApplePay и GooglePay, требуются сертификаты разработчиков. Получать их в чаще всего приходится самостоятельно — не все сервисы берут на себя получение таких сертификатов. Например, RBK этим занимается — магазину остаётся просто отметить нужные галочки в настройках ЛК, и у клиентов появляется возможность платить с ApplePay и GooglePay.

Электронные кошельки

Электронные кошельки доступны для использования только в агрегаторах, но многие пользователи предпочитают платить именно с них. Почему так?

Электронный кошелек — это виртуальный платежный инструмент, ПО для смартфона или компьютера. Помимо оплат товаров или услуг в сети, с электронного кошелька можно перевести деньги на банковскую карту, и при необходимости, их обналичивать.

Некоторые электронные кошельки позволяют создать виртуальную карту и пользоваться ей для покупок оффлайн. Например, в супермаркете через POS-терминал.

Какие есть особенности электронных кошельков?

- Лёгкая регистрация. Она совершается онлайн, в несколько шагов по понятным инструкциям.

- Система электронных оплат хорошо распространена: товары и услуги можно купить не выходя из дома.

- Обслуживание электронных кошельков бесплатное в отличие от большинства банковских карт.

- Возможность обменивать валюту по курсу платежной системы.

- Срок действия электронного кошелька ограничен, но для регистрации нового потребуется всего несколько минут онлайн.

Закон 54-ФЗ и онлайн-кассы

По закону 54-ФЗ все современные кассовые аппараты должны фиксировать информацию о покупке и сразу отправлять ее в налоговую онлайн. Это же касается и любых интернет-оплат.

То есть, чтобы соблюдать 54-ФЗ, все продажи через Интернет необходимо проводить через онлайн-кассу.

Есть здесь и исключения:

- Если вы самозанятый или ИП и реализуете товары собственного производства.

- Если при расчетах с клиентами вы используете услуги платежных агентов: например, транспортные компании, Почта России, платежные агрегаторы. Они могут выдавать чеки от своего имени.

Как выбрать платежный сервис для сайта

Мы спросили основателя HR стартапа MyResume Бориса Сысоева об опыте выбора платежной системы. За свою практику их компания сменила 3 системы онлайн-платежей. Вот какие параметры он рекомендует учитывать при выборе системы.

Безопасность — какие используются системы безопасности и протоколы шифрования. Это важно, так как клиенты доверяют вашей компании, а реквизиты оплаты проходят через ЭПС. Операции мошенников с банковскими картами покупателей ставят под угрозу ваш бизнес. Для защиты средств стоит убедиться, что сервис имеет в арсенале такие решения:

- сертификат SSL,

- соответствие сертификату PCI DSS

- поддержка 3D Secure,

- система фрауд-контроля — система сервиса должна постоянно отслеживать транзакции и выявлять мошенников — анализировать IP-адреса, составлять черные списки.

Электронный документооборот. Каждый месяц вам придется закрывать акты оказанных услуг, которые подтверждают, что средства поступают на счет с агрегатора платежей, который, в свою очередь, собирает оплаты с ваших клиентов. С электронным документооборотом делать это значительно проще.

Наличие комплексных услуг. Это не только удобный виджет для оплаты на вашей платформе, но и готовое решение по 54-ФЗ, то есть наличие онлайн-касс и фискализации чеков. Отлично, если есть сервис онлайн-бухгалтерии.

Удобная документация для интеграции и взаимодействия с платежной системой и готовые решения для CMS, которые помогают подключить систему в несколько кликов.

Удобный интерфейс. Иногда виджеты заставляют пользователей делать лишние клики, а это сильно отталкивает клиентов.

Работа со странами СНГ. Если ваш товар цифровой, а бизнес занял прочные позиции на российском рынке, то в скором времени вы наверняка будете получать клиентов с Казахстана, Беларуси, Украины. Далеко не все системы дают возможность принимать оплату от граждан этих стран. Такие клиенты могут составлять значительную часть оборота.

Отдельно хотим добавить другие не менее важные параметры.

Тарифы и комиссионные сборы. Любая система взимает комиссию — у банковского эквайринга комиссия обычно от 1 до 5%, у платёжных агрегаторов до 10%. Почти всегда тариф зависит от ежемесячного оборота бизнеса. Чем выше оборот, тем меньше комиссия. Если у вашего магазина большой оборот, выбирайте банк, который рассчитывает комиссию в индивидуально. Компаниям с небольшим оборотом напротив лучше делать выбор, исходя из фиксированной ставки. Вдобавок важно учитывать требования банка по минимальному обороту.

Скрытые платежи. Бывает так, что у маленькой комиссии есть подвох в виде скрытых платежей. Оплата за абонентское обслуживание, подключение системы, РКО, комиссия за перевод на другие сторонние счета могут в сумме быть больше, чем выгода от низкой комиссии.

Банки-эквайринги — их количество, репутация и можно ли выбрать из них оптимальный для вас.

Возможность протестировать интерфейс. Так вы сможете заранее проверить, удобны ли вам функции системы.

Время ответа техподдержки. Чтобы сохранить лояльность ваших клиентов и не срывать рабочие процессы из-за технических неурядиц, важно, чтобы техподдержка отвечала на ваши запросы максимально быстро, 24/7.

Рекуррентные платежи. Они же «автоплатежи» — автоматические платежи раз в определенный период, они происходят автоматическом режиме, если первая транзакция прошла успешно. Подтверждение владельца карты нужно только при первом платеже. Данные карты не хранятся у магазина, что безопасно для покупателя. Для проведения такого рекуррентного платежа, скрипт магазина передает id первой транзакции, с использованием API.

Кому может быть полезно? Провайдерам, сервисам с ежемесячной подпиской и автопродлением. Некоторые сервисы подключают такую возможность с самого начала, другие же требуют большой оборот и работу в течение какого-то периода без жалоб от клиентов.

Какие же ошибки часто допускают компании-продавцы при выборе системы?

Самая распространенная ошибка — выбор нестабильной платежной системы. Это первая трудность, с которой нам пришлось столкнуться в самом начале деятельности. По неопытности мы выбрали платежную систему, у которой то и дело возникали сбои в работе: как технического характера (иногда загрузка виджета занимала несколько минут), так и сбои с платежными провайдерами (как следствие — непредвиденные изменения комиссии). Рекомендую при подключении узнавать у платежной системы текущее количество клиентов, а также задавать вопросы владельцам бизнеса, которые уже пользуются услугами того или иной системы.Основатель HR стартапа MyResume Борис Сысоев

Читайте отзывы

Когда вы определитесь с системой, стоит почитать свежие отзывы о работе с ней. Обратите внимание на те моменты, которые важны именно для вашего бизнеса.

Вот что пишут об известных агрегаторах и эквайерах предприниматели, которые уже настраивали для себя систему.

«Маловато модулей для прямой интеграции. Сейчас мы на Tilda и думали перейти на Modex по ряду своих причин, а сервис, оказалось, такого не поддерживает».

«Жалко, что недоступны ApplePay и GooglePay, но в перспективе обещают добавить. Будем ждать».

«Подключали сайт 3 недели, часто запрашивали информацию, которую мы уже отправляли. Ответ в среднем поступает через 2-3 дня».

«С интернет-эквайрингом *** смогли получать оплату уже через 2 дня»

Как настроить системы платежей

У эквайринга и агрегаторов настройка похожа — нужно установить и настроить платежный модуль для CMS, это довольно просто. Процесс происходит таким образом:

- Вы скачиваете готовый модуль;

- Устанавливаете его в вашу CMS;

- Настраиваете модуль с данными для доступа из ЛК эквайринга;

- Проверяете работоспособность.

Для каждой CMS всегда предоставляется подробная инструкция. Например, у Тинькофф-банка есть модули для 38 CMS:

Наиболее популярные системы

Рассмотрим по отдельности каждую из популярных систем, как банки-эквайеры, так и платёжные агрегаторы.

Банки-эквайеры

Точка. Это «банк для бизнеса», филиал «Открытия», услуга эквайринга для онлайн-продаж для них одна из локомотивных. Комиссия — 2,8%, не зависит от оборота и других показателей. Принять оплату можно только с Visa, MasterCard, Мир и JCB.

Подключение — от 1 до 3 рабочих дней с момента подачи заявки. Средства, полученные от клиентов, поступают на РС магазина за 1-2 рабочих дня. Для оформления интернет-эквайринга необходим действующий расчетный счет в «Точке» или «Открытии». Его можно открыть удаленно, без визита в офис банка.

Тинькофф. Наверное, самый продвинутый и популярный онлайн-банк, продающий услуги эквайринга. Вот почему: доступна интеграция с популярными CMS (16 возможных интеграций, среди которых 1C-Bitrix, WordPress, InSales, OpenCart, MODX, NetCat, UMI.CMS, Amiro.CMS и множество других), большой выбор тарифных планов, простое подключение.

Комиссия за перевод от 2,3 до 3% и выше. Зависит от типа карты и оборотов бизнеса. Оформляют подключение эквайринга за 2 рабочих дня.

Сбербанк. Монополисту России не страшно появление большого числа коммерческих и онлайн-банков. Причины простые: широкая сеть офисов и их филиалов, нет платы за обслуживание счета и РКО, надёжность и репутация банка. Минусами можем назвать среднее качество техподдержки и отсутствие гибкого подхода к комиссиям.

Комиссия за эквайринг от «Сбербанка» зависит от оборотов магазина. Если ежемесячная выручка меньше 1 млн. рублей, то платите 2% с каждой транзакции. Если только оборот выше миллиона, то комиссия будет снижена до 1,8%. Подключить эквайринг от «Сбербанка» можно в срок от 1 дня.

Модульбанк. Еще один популярный онлайн-банк, с услугой интернет-эквайринга. Комиссия здесь от 2,2 до 2,4% и зависит от оборота: до 1 млн. рублей — 2,4%, от 1 до 5 млн. рублей — 2,3%, свыше 5 млн. рублей — 2,2%.

Подключить эквайринг от «Модульбанка» можно за 1-3 рабочих дня. Деньги поступают на счет на следующий рабочий день, техподдержка отвечает в режиме 24/7.

Промсвязьбанк. Комиссия за перевод от 1,89% и зависит от оборота. Под каждый случай считается индивидуальный тариф и размер комиссии банка. Подключение — 7-10 рабочих дней.

Все транзакции проходят по защищенному протоколу 3D Secure. Зачисление средств — 1 рабочий день.

Платежные агрегаторы

ЕКАМ.ОНЛАЙН-Чеки. Сервис даёт возможность контролировать кассовое обслуживание, проводить учет товаров и даже работать с программой лояльности. Главное отличие ЕКАМ — это единственный сервис, который не взимает комиссию при переводе денежных средств. Действует тариф на контрольно-кассовое обслуживание: он зависит от числа сайтов, моделей кассовых аппаратов, подключения дополнительных услуг (например, регистрации в ФНС). ЕКАМ интегрируется с InSales, 1С-Битрикс. Есть возможность отправить запрос на интеграцию и с другими платформами.

ЮКасса. Платформа работает с резидентами и нерезидентами РФ, предлагает большой выбор платежных решений: банковские карты, ApplePay, GooglePay, электронные деньги, наличные. Основная «фишка» системы — предоставление готовых решений для интеграции в интернет-магазин или на сайт, кастомизация для страниц.

Robokassa. Российский сервис для организации приема онлайн-платежей. Поддерживает наиболее популярные инструменты для интернет-покупок: Visa и MasterCard, электронные кошельки Webmoney, Яндекс.Деньги, Деньги@Mail.Ru, RBK Money и др., баланс мобильного телефона, интернет-банкинг ведущих Банков России, банкоматы и терминалы, а также приложение для iPhone. Для бизнеса существует сервис «Робочеки» — бесплатная онлайн-касса. Работают с организациями, ИП и самозанятыми. Подключение происходит за один день, бесплатно. Комиссия зависит от способа оплаты. Можно платить через мессенджеры и соцсети. Robokassa предлагает простой и удобный сервис Робомаркет, который даёт возможность создать магазин с понятным дизайном и мобильным приложением.

Fondy. Международный сервис с большим числом возможностей для владельцев интернет-магазинов. Предметно специализируется на интернет-эквайринге, поэтому имеет много преимуществ: готовые модули интеграции с несколькими десятками CMS (Ecwid, NetCat, UMI.CMS, Moguta, ZenCart, OnWiz, InSales и другими), холдирование, выставление счета по электронной почте, sms, ссылке, поддержка нескольких сайтов на разных платформах одновременно. У Fondi большое количество банков-партнеров («Тинькофф», «Русский Стандарт», «Промсвязьбанк» и другие).

Работает сервис по всему миру.

Комиссия за системы — 2,9% при выручке от 1 до 3 млн. рублей или 3%, если выручка до 1 млн. рублей. Рассмотрение заявки на подключение — от 1 часа до 1 рабочего дня, поступление средств на расчетный счет — сутки.

PayOnline. Даёт простое подключение к CMS и наборы SDK для разработчиков. Работает со всеми все популярными способами, будь то электронные кошельки или онлайн-кредиты. Можно выставлять счёт на оплату по электронной почте, замораживать средства на счете пользователя. Поддержка работает 24/7. Форму для своего сайта можно легко изменить во встроенном редакторе.

PayOnline отличается функциями платежа в один клик и заморозки средств без списания.

PayAnyWay. Доступны платежи такими способами: электронные деньги, интернет-банкинг, банковские и почтовые переводы, терминалы и салоны связи, банковские карты и SMS со счета мобильного телефона. Платежи зачисляются на счет организации день в день без комиссии. Особенность — сервис работает с Системой Быстрых Платежей. Сервис PayAnyWay даёт подробную статистику по всем операциям, а также различные формы отчетности. Даёт возможность принимать денежные средства на сайте, в социальных сетях, на маркетплейсах и в мобильных приложениях.

PayMaster. Служба поддержки: для плательщиков — круглосуточно, для владельцев магазинов — в рабочие дни. Доступны рекуррентные платежи, WS-интеграция, наложенный платеж. Можно сменить фон и установить логотип на платежной странице.

С сервисом работают VK.com, Biglion и Ozon. Комплексное решение для интернет-магазинов и сервисов: заключаете один договор, а получаете также доступ к услугам курьерских служб.

RBK Money. Сервис подходит для юридических лиц и индивидуальных предпринимателей. Есть гибкая система тарификации с индивидуальными ставками. Техническая поддержка работает круглосуточно. RBK Money принимает электронные деньги и оффлайн транзакции. Одна из особенностей сервиса — мультивалютность.

WalletOne. Подключить электронную систему WalletOne могут и физические, и юридические лица, даже нерезиденты. Работает круглосуточная служба поддержки. Возможна кастомизация по API. Особенности системы — возможность размещения рекламных баннеров в интерфейсе кошелька клиента.

Особенности национальной платежной системы

Национальные платежные системы создаются как альтернатива международным: так государство обеспечивает финансовую безопасность на случай санкций, внешних экономических и политических факторов. В России это система «МИР», которую создали в 2014 году.

с 1 марта 2021 года принимать карту «Мир» должны продавцы с годовой выручкой свыше 30 млн рублей, а с 1 июля 2021 года – 20 миллионов рублей. Если ИП и юрлица откажутся принимать к оплате такие карты, им грозит штраф от 30 до 50 тысяч рублей.

Основание: Федеральный закон от 31.07.2020 № 290-ФЗ

В заключение

Важно дать покупателю настолько много способов оплаты, насколько это возможно. Зачастую именно неудобная оплата может оттолкнуть клиента от покупки.

При выборе электронной платежной системы опирайтесь на то, кто ваш покупатель. Из какой он страны, в какой валюте он совершает платеж, использует ли электронные кошельки. Важны и особенности товара. Например, если на товар, который вы продаёте, спрос обычно импульсивный и покупка спонтанная, обязательно должны быть удобные способы оплатить его — платежи ApplePay, GooglePay, мобильный платеж. Тогда вероятность продажи сильно возрастает.

Не менее важно качество и скорость работы техподдержки — почитайте отзывы или спросите коллег. Для того, чтобы выстраивать работу было удобно и безопасно, учитывайте удобство интерфейса, безопасность системы и дополнительные услуги по документообороту, те, которые нужны именно под ваши задачи. Не менее важен размер комиссии и скрытые платежи — о том, какие условия предлагают популярные системы, мы рассказали в статье.

Сложно однозначно ответить, какая платежная система лучше — это зависит только от задач вашего бизнеса и вашей целевой аудитории.

Брендинг: что это и как работает Статья

Чтобы обучить сотрудников чему-либо, используйте бизнес-игру Статья

Как увеличить продажи в любом бизнесе: чек-лист предпринимателя Статья

Как юристу вести Telegram канал. Отвечает адвокат Валерий Рогальский Статья

Кейс клиента Vitamin.tools о продвижении детского лагеря в VK Ads: как получать заявки по 500 рублей 3 месяца подряд Статья

Лидогенерация на мероприятия Статья

Пустые бланки резюме для устройства на работу – где взять? Статья

6 советов от клиента Vitamin.tools по продвижению психолога в TG через Директ Статья

Работа на фрилансе или в агентстве: плюсы и минусы Статья