Интернет-эквайринг: что это, для чего нужен, как выбрать и подключить

Технологии не стоят на месте, вместе с ними развивается и бизнес. В статье подробно рассказала про интернет-эквайринг — что это за инструмент, почему он нужен любому бизнесу в онлайне и к кому за ним обратиться.

Что такое интернет-эквайринг

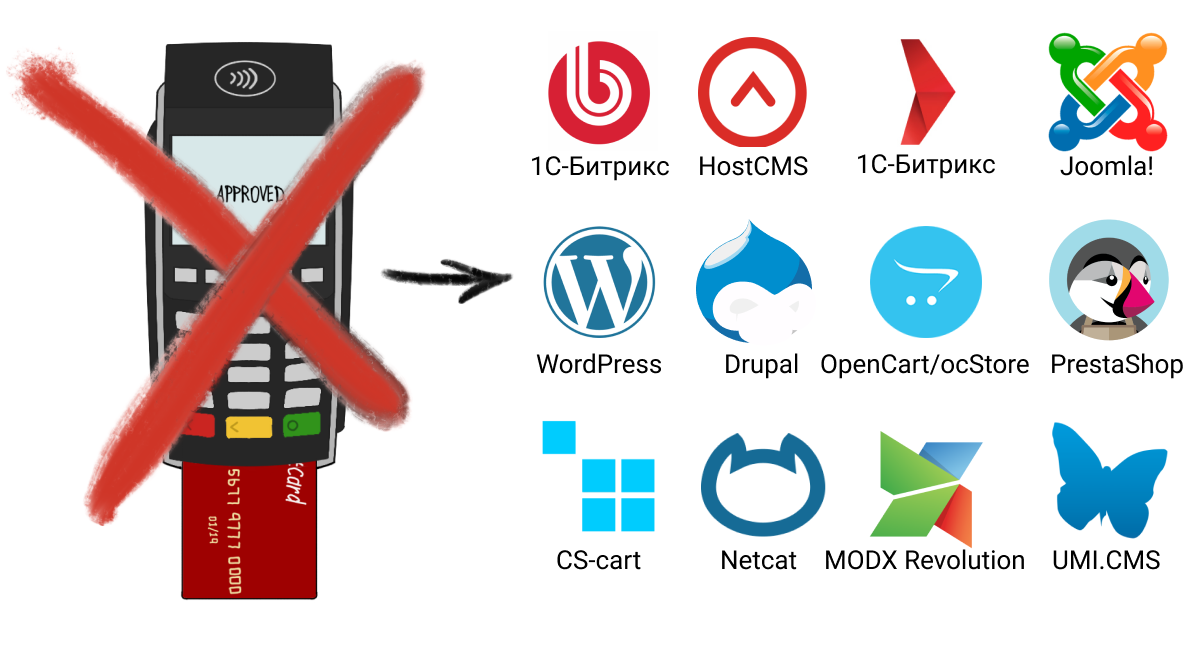

Интернет-эквайринг — полностью виртуальная услуга, где все операции происходят удаленно и автоматизировано. Для его подключения не нужно оборудование. Банк предоставляет модуль компании, которая устанавливает его на сайт или в приложение как надстройку юрлица.

С помощью этого инструмента покупатели могут оплачивать заказы онлайн. Модуль позволяет оплачивать заказы через Apple и Google Pay, с помощью банковской карты или электронных кошельков.

Функции и особенности

По данным исследования «Mediascope», 90% людей приобретают и оплачивают товары и услуги через интернет, 78% опрошенных оплачивают с электронных кошельков, 45% — с помощью бесконтактных платежей.

Подключение интернет-эквайринга упрощает процесс оплаты, что повышает продажи, так как для большинства людей оплата онлайн — это самый удобный и привычный способ.

Покупатель более внимательно подходит к выбору товаров или услуг, ведь вернуть заказ гораздо сложнее и дольше, чем уделить чуть больше времени на подбор. Так процент возвратов сокращается.

Также интернет-эквайринг позволяет:

- Отказаться онлайн-бизнесу от физических терминалов при отсутствии оффлайн точек. Это позволяет сэкономить деньги на приобретении и обслуживании физического терминала.

- Получать платежи мгновенно — сразу после расчета. У терминалов такой возможности нет. Деньги через них приходит не раньше следующего дня.

- Принимать средства с любых, даже виртуальных, карт и электронных кошельков. в то время, как оффлайн оплатить можно только с помощью пластиковой карты, Apple, Google и Samsung Pay.

- Запрашивать часть суммы внести в качестве предоплаты. Так вы будете уверены, что заказ заберут.

- Продавать товар или услуги в любое время суток, потому что больше не нужно ждать ответа специалиста.

- Расширять территорию продаж. Клиентам не нужно находиться в вашем городе — вы можете принимать расчет через сайт, а затем отправлять товар службой доставки или оказывать услугу удаленно.

Но не всё так радужно, есть и другие особенности:

- Комиссия через интернет-эквайринг больше, чем через торговый, так как банк должен обеспечивать безопасность транзакций и вынужден дополнительно использовать различные инструменты для этого. В среднем, плата за транзакцию через торговый эквайринг в магазине 1,6%, в то время, как за платеж через интернет-эквайринг банки берут минимум 2,6%.

- Платеж может не пройти, если клиент ошибается при вводе данных. Если человеку точно нужен ваш товар или услуга — он введет данные еще раз, однако если человек хотел купить, но был еще в каких-то сомнениях — скорее всего после неудачной попытки он отвалится.

Как работает интернет-эквайринг

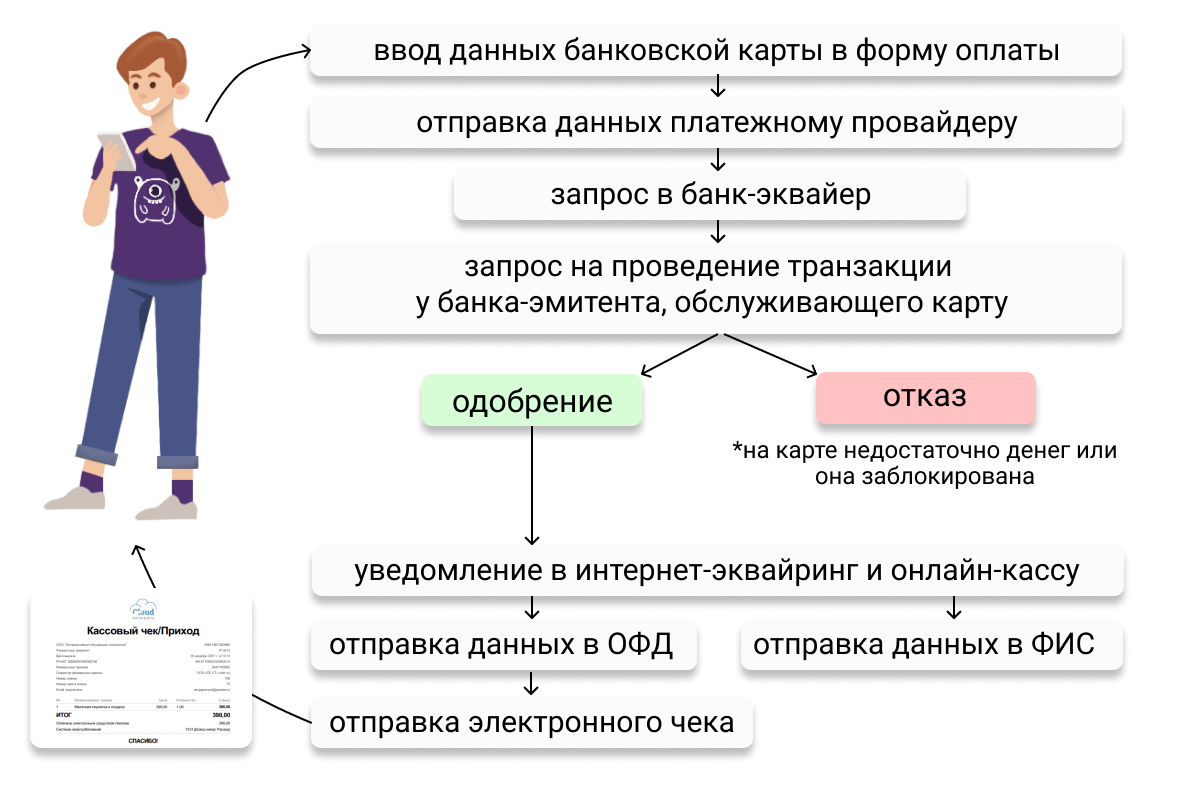

Если клиент для оплаты вводит банковские реквизиты, банк-эквайер отправляет ему sms-сообщение с кодом подтверждения операции. Так покупатель дает согласие в списании денег. После этого сумму заказа списывают с его счета и отправляют чек о покупке на почту.

Инструмент открывает возможность использовать множество способов оплатить онлайн — банковская карта, Apple, Samsung, Google и Pay, e-money, PayPal, Qiwi, биткоины, Visa, Mastercard, «МИР».

Схема приема онлайн оплаты

Обработка транзакции включает в себя 9 этапов, на которые уходит всего 3-5 секунд.

Критерии выбора

Интернет-эквайринг — такая же услуга для бизнеса, как любые другие расчетные операции, поэтому рассмотрите все варианты и выберите тот, который устроит. Чтобы понять, какое предложение будет выгодным, рассмотрите 6 ключевых факторов.

Сравните комиссию за переводы

Банк берет процент в размере от 2 до 4 % от суммы транзакции. Но тариф подбирают индивидуально в зависимости от валового дохода за месяц. Чем больше компания зарабатывает, тем меньше будет процент.

Убедитесь, что нет скрытых условий

Часто банки снижают ставку в маркетинговых целях, при этом взимают дополнительные платежи за обслуживание расчетного счета и переводы в другие банки. Например, PayPal берет от 2,9% до 3,9% в зависимости от месячного дохода компании, однако за микроплатежи платёжная система списывает 5% и 10 рублей за каждое пополнение. Прежде чем выбрать посредника, ознакомьтесь со всеми условиями.

Узнайте сроки подключения

Чаще всего на подключение интернет-эквайринга уходит не больше 3 рабочих дней. Если модуль для CMS или CRM-системы уже готов, то подключить онлайн-расчет получится быстро и просто. Если нет, то нужно будет работать с инструментами для разработчиков — API. Многие банки предоставляют услуги своих разработчиков, которые помогут интегрировать модуль.

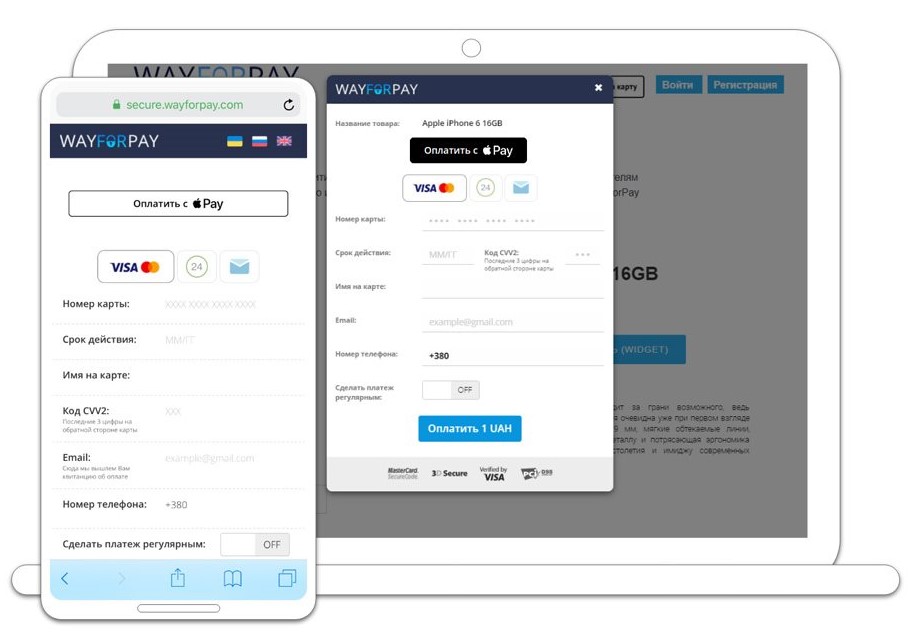

Протестируйте интерфейс

Простой и понятный интерфейс будет гарантом, что покупатель не покинет ваш магазин на этапе оформления. Если для оплаты потребуется перейти на отдельную страницу — у человека возникнет недоверие, и он передумает покупать в этом магазине. Поэтому, чтобы не отпугивать клиентов, лучше всего добавить платежную форму на страницу с корзиной или во всплывающем окне.

Уточните сроки зачисления на расчетный счет

Обычно деньги поступают на счет на следующий рабочий день, но лучше уточните эту информацию еще раз. Если деньги идут на расчетный счет дольше 2 дней, то рассмотрите другие предложения.

Проверьте, как работает техническая поддержка

Узнайте, в какое время доступна техподдержка. Рассмотрите банки, в которых сможете проконсультироваться с сотрудниками в любое время суток. Чем быстрее техническая поддержка сможет решить проблему с платежами, тем меньше покупателей вы упустите.

Как подключить интернет-эквайринг

Чтобы подключить платежи, выберите банк или платежный сервис. Обратите внимание на плюсы и минусы каждого варианта.

| Условия | Банк | Платежные сервисы |

| Способы оплаты | Чаще всего предоставляют возможность расчета только картами, редко позволяют оплатить с помощью других платежных систем | С помощью карты или через электронный кошелек. У некоторых можно оплатить с баланса телефона |

| Процент | Ниже | Выше из-за сложности исполнения транзакций |

| Кому подойдет | Бизнесу, в котором расплачиваются только картами | Компаниям, которым важно предоставить большой выбор вариантов расчета |

Выбираем банк

Множество банков предоставляют свои интернет-эквайринги. Рассмотрим самые популярные и актуальные из них.

Альфа-банк

Комиссия 2,6% при зачислении средств на следующий рабочий день, но выплачивают расчет сразу, если компания согласна на ставку 2,7%.

Техническая поддержка работает круглосуточно каждый день. Организация принимает больше 30 валют и предоставляет множество вариантов внести платеж, включая JCB, UnionPay и СБП, Mastercard, Visa, МИР, Apple, Google и Samsung Pay. Подключают интернет-эквайринг до 3 дней.

СберБанк

Техподдержка Сбера работает 24/7, зачисление происходит до 12:00 следующего рабочего дня и в выходные, если расчетный счет в Сбербанке. Клиенты смогут оплачивать покупки на сайте, в приложениях, мессенджерах и соцсетях через Sber, Apple, Google и Samsung Pay, а также по банковским реквизитам.

Комиссия — от 1,6%, рассчитать её можете в калькуляторе. Укажите регион, область деятельности, направление бизнеса и доход за месяц, и получите вашу процентную ставку.

Тинькофф

Тинькофф рассчитывает процент от оборота компании: 2,99% при доходе до 3 млн, 2,59% — до 5 млн рублей, 2,49% — до 10 млн рублей, 2,39% — до 20 млн. Однако своим клиентам предлагают индивидуальные тарифы.

За неуспешный платеж они также взимает плату — 0,49 рублей.

Подключают в течение двух дней, в личном кабинете или мобильном приложении отображают аналитику продаж. Доступен расчет через Visa, Mastercard и «Мир» а также с помощью , СБП, Apple и Google Pay.

Рассматриваем платежные агрегаторы

Платежные агрегаторы — универсальный способ оплаты с множеством различных способов. Они принимают расчет из различных источников с помощью платежного шлюза, который работает по защищенным протоколам. Плата таким сервисам зависит от дохода и способа расчета — от 2,5 до 10%.

ЮKassa

Продукт «Яндекса» предоставляет 14 способов расчета: картой, e-money, со счета мобильной связи, при помощи различных платежных систем и наличными деньгами. Техподдержка работает каждый день 24 часа. Подключат за 1-3 дня онлайн.

Комиссия зависит от сферы деятельности компании и способа внесения средств. На сайте разместили тарифную сетку с процентами за операции для разных областей.

Предоставляют понятную тарифную сетку. Для компаний, которые продают товары с доставкой, услуги и цифровой контент, игровой контент, стоимость транзакции будет от 3,5% при обороте до 1 млн рублей за месяц и от 2,8% — более 1 млн. Для благотворительных организаций она фиксирована — 2,8% при любом доходе.

Robokassa

«Робокассу» можно интегрировать в ресурсы на различных платформах. Интернет-магазины, которые используют этот инструмент, могут не использовать ККТ — система сама отправляет чеки покупателям.

Сервис предоставляет бизнесу 4 тарифных плана на выбор: «Стартовый», «Реальный», «VIP» и «Доброкасса», а покупателям — 24 способа заплатить: с помощью российских и зарубежных банковских карт, через личные кабинеты банков, виртуальные кошельки, терминалы и счета мобильного телефона.

| Способ оплаты | «Стартовый» | «Реальный» | «VIP» | «Доброкасса» |

| Visa, MasterCard, Мир | 3,9% | 2,9% | 2,5% | 2,7% |

| Apple, Samsung и Google Pay | 3,9% | 2,9% | 2,5% | 2,7% |

| Электронные деньги | от 4% | от 3% | 2,5% | 3,3% |

| Сотовые операторы | 5% | 5% | 5% | 5% |

| Другие средства платежа | 4,5% | 4% | 3,5% | 3,7% |

RBK Money

Тариф зависит от дохода бизнеса и способа расчета. В качестве примера представлена информация для компаний с оборотом более 2 млн рублей в месяц и комиссией 1,2%, заполните форму на сайте и рассчитайте свой. Сервис предлагает 4 тарифа: «Start» — для компаний с доходом до 300 тыс рублей в месяц, «Advanced» — при обороте до 2 млн рублей, «Profi» — с оборотом до 10 млн, «Tailored» — более 10 млн рублей.

Сервис принимает платежи с различных банковских карт, через бесконтактные платежи: Google, Samsung, Yandex и Apple Pay, с мобильного телефона, интернет-банкинга, криптовалютой, наличными и СБП.

Qiwi Касса

У агрегатора большая сеть терминалов, благодаря чему клиентам проще работать с сервисом. Сайт поддерживает 3 основных способа расчета: QIWI Кошелек, баланс телефона и интернет-банкинг. Плата с операций также зависит от оборота компании и способа расчета: при расчете банковской картой — от 1,7%, через QIWI-кошелек — от 3%, с помощью сотовой связи — от 3,3%, а наличными — от 2%.

Нужна ли онлайн-касса по закону

В 2017 году в России приняли федеральный закон, который обязывает интернет-магазины и e-commerce сервисы использовать в своей деятельности онлайн-кассы и высылать покупателям электронные чеки.

Согласно 54-ФЗ, продажи в интернете нужно проводить через онлайн-кассу. Исключение — продажа товаров собственного производства самозанятыми и ИП.

Если у компании есть курьеры или пункты самовывоза, где покупатель оплачивает заказ при получении, кассовые аппараты и терминалы эквайринга будут необходимы, чтобы сотрудники могли выдавать чеки и принимать расчет.

Бюджетные решения для интернет-магазинов

Процент банка при онлайн расчете больше, чем через терминал. Но для некоторых магазинов есть шанс сэкономить.

Например, онлайн-магазин с одной оффлайн точкой может подключить онлайн-кассу и к сайту, и к платежному агрегатору. Это позволит не тратиться на две кассы. Так на сайте можно будет оплатить через платежный сервис, а в пункте самовывоза ─ через терминал эквайринга.

Также сэкономить можно, принимая платежи через СБП, за которые банк берет 0,4 ─ 0,7%.

Заключение

1. Определите, нужен ли вам интернет-эквайринг. Взвесьте все «за» и «против».

2. Выберите решение, которое вам подойдет: банк или платежная система.

3. Изучите предложения банков и платежных сервисов. Обратите внимание на все нюансы работы и подберите оптимальный вариант.

4. Используйте решения, которые помогут вам сэкономить.

5. Оставьте заявку на подключение у выбранного сервиса или банка, получите инструкцию и внедрите платежный модуль на сайт.

Творческое мышление при создании нового продукта: 5 простых способов и 14 безумных примеров Статья

Как перейти на электронный документооборот и нужно ли это делать Статья

Функции коммерческого директора Статья

Как юристу вести Telegram канал. Отвечает адвокат Валерий Рогальский Статья

Кейс клиента Vitamin.tools о продвижении детского лагеря в VK Ads: как получать заявки по 500 рублей 3 месяца подряд Статья

Лидогенерация на мероприятия Статья

Пустые бланки резюме для устройства на работу – где взять? Статья

6 советов от клиента Vitamin.tools по продвижению психолога в TG через Директ Статья

Работа на фрилансе или в агентстве: плюсы и минусы Статья